Les bull spreads

Les bull spreads, ou spreads haussiers, sont des stratégies utilisables lors de l'anticipation d'une hausse modérée du prix du sous-jacent. Ils peuvent être mis en place en utilisant soit des options d'achat (call), soit des options de vente (put). On parle alors respectivement de bull call spreads ou de bull put spreads.

Bull call spread

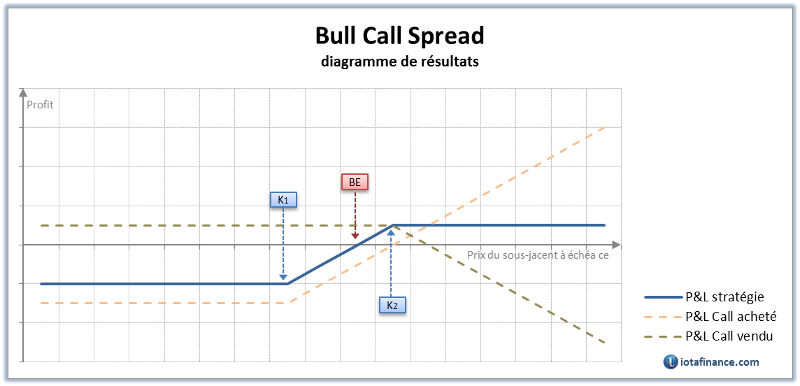

Le bull call spread est constitué de l'achat d'un call à un prix d'exercice K1 donné et de la vente simultanée d'un call à un prix d'exercice K2 supérieur à K1. Les deux calls portent sur le même sous-jacent et auront la même date d'échéance.

| Sens | Type d'option | Prix d'exercice | Echéance | Prime d'option |

|---|---|---|---|---|

| Achat | Call | K1 | t | P1 |

| Vente | Call | K2 ( > K1) | t | P2 ( < P1) |

Lors de la mise en place de cette stratégie, l'investisseur payera le prix (la prime) du call acheté et recevra le prix du call vendu. La prime du call acheté étant supérieur au prix du call vendu, puisque le prix d’une option d’achat est d’autant plus élevé que son prix d’exercice est faible, le flux net de trésorerie initial sera négatif. Le flux de trésorerie à échéance sera, suivant l’évolution du prix du sous-jacent, nul ou positif.

Profile risque-résultat du bull call spread

| Perte maximale | Limitée à : (P1 + P2) |

| Profit maximum | Limité à : (K2 – K1) + (P1 + P2) |

| Seuil de bénéfice (Break-even, BE) | K1 - (P1 + P2) |

Diagramme de pay-off du bull call spread

Exemple:

Nous construisons un Bull Call Spread en achetant un call avec un prix d'exercice (K1) de 20 EUR à 1.80 EUR (P1) et en vendant en même temps un call ave un prix d'exercice (K2) de 25 EUR à 1EUR (P2).

Perte maximale de cette stratégie: P1 + P2 = -1.8 EUR + 1 EUR = -0.8 EUR

Profit maximal de cette stratégie: (K2 – K1) + (P1 + P2) = (25 EUR - 20 EUR) + ( -1.8 EUR + 1 EUR ) = 4.2 EUR

Prix du sous-jacent à partir duquel le seuil de profitabilité est atteint: K1 - (P1 + P2) = 20 € - ( -1.8 EUR + 1 EUR ) = 20.8 EUR

Variantes

Outre la structure exposée ci-dessus, il existe deux autres variations de bull call spreads. La première variante, plus défensive, est construite avec deux calls qui sont dans la monnaie. La deuxième est créée avec deux calls qui sont tous les deux en dehors de la monnaie. Cette version est plus agressive.

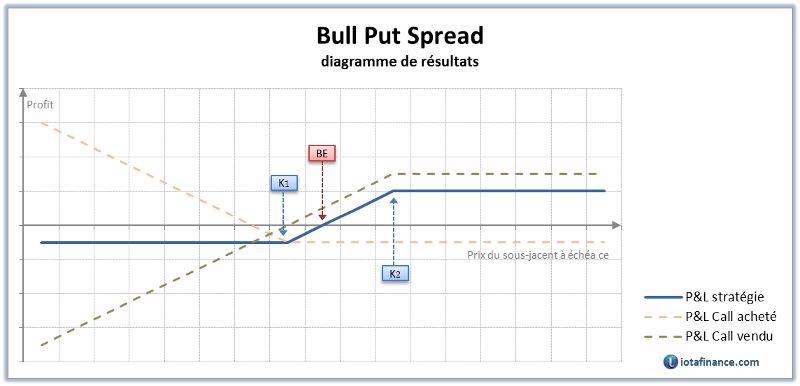

Bull put spread

Le bull put spread est créé en achetant simultanément un put avec un prix d'exercice plus bas et en vendant un put à un prix d'exercice plus élevé. À la différence des bull call spreads, construits à partir d'options d'achat, les bull spreads créés à partir d'options de vente engendrent un flux initial positif (en faisant abstraction des dépôts de garantie) et un flux final négatif ou nul.

| Sens | Type d'option | Prix d'exercice | Echéance | Prime d'option |

|---|---|---|---|---|

| Achat | Put | K1 | t | P1 |

| Vente | Put | K2 ( > K1) | t | P2 ( > P1) |

Profile risque-résultat du bull put spread

| Perte maximale | Limitée à : K2 – K1 - (P1 – P2) |

| Profit maximum | Limité à: (P1 – P2) |

| Seuil de bénéfice (Break-even, BE) | K2 - (P1 – P2) |

Diagramme de pay-off du bull put spread

Les bear spreads

Bear spreads, ou spreads baissiers, sont des stratégies adaptées en cas d’anticipation d’une baisse modérée du prix du sous-jacent. Ils peuvent être mis en place en utilisant soit des options d’achat (call), soit des options de vente (put). On les nomme alors respectivement bear call spreads ou bear put spreads.

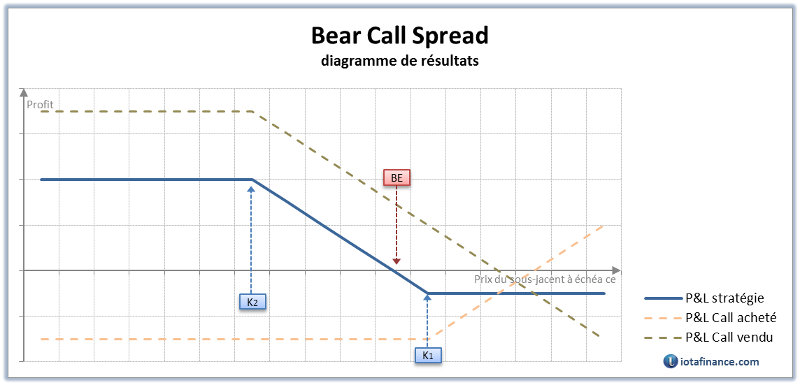

Bear call spread

Le bear call spread consiste en l’achat d’un call avec un prix d’exercice K1 plus élevé et la vente simultanée d’un deuxième call de même échéance et sur le même sous-jacent, mais avec un prix d’exercice K2 inférieur que celui du call acheté.

| Sens | Type d'option | Prix d'exercice | Echéance | Prime d'option |

|---|---|---|---|---|

| Achat | Call | K1 | t | P1 |

| Vente | Call | K2 ( < K1) | t | P2 ( > P1) |

Profile risque-résultat du bear call spread

| Perte maximale | Limitée à : K2 – K1 + (P2 – P1) |

| Profit maximum | Limité à: (P2 – P1) |

| Seuil de bénéfice (Break-even, BE) | K2 + (P2 – P1) |

Diagramme de pay-off du bear call spread

Bear put spread

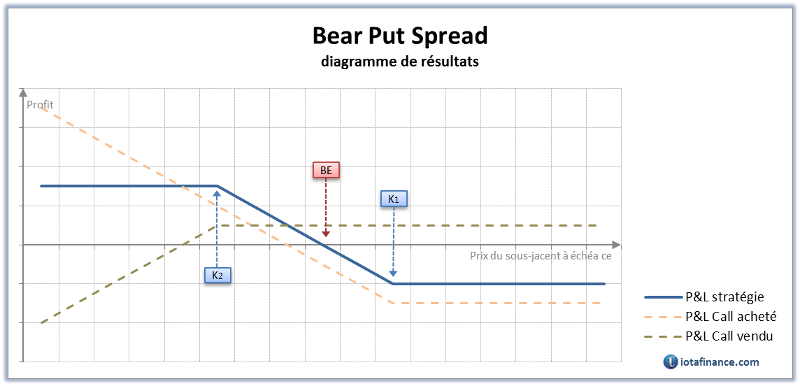

Le bear put spread est créé en achetant un put avec un prix d’exercice K1 plus élevé et la vente simultanée d’un put de même échéance et sur le même sous-jacent, mais avec un prix d’exercice K2inférieur à celui du put acheté.

| Sens | Type d'option | Prix d'exercice | Echéance | Prime d'option |

|---|---|---|---|---|

| Achat | Put | K1 | t | P1 |

| Vente | Put | K2 ( < K1) | t | P2 ( < P1) |

Profile risque-résultat du bear put spread

| Perte maximale | Limitée à : K1 – K2 - (P2 – P1) |

| Profit maximum | Limité à: (P2 – P1) |

| Seuil de bénéfice (Break-even, BE) | K1 + (P2 – P1) |

Diagramme de pay-off du bear put spread